相关内容

-

磁性材料与镍的磁性特性

磁性材料是指由过渡元素铁、钴、镍及其合金等能够直接或间接产生磁性的物质。这些物质在外磁场中能够被磁化,并表现出特定的磁性特征。根据物质在外磁场中的表现,可将物质分为:抗磁性、顺磁性、以及铁磁性物质。

-

永磁科普|永磁电机 VS 普通电机,这两个有何区别?

电机是现代工业的心脏,广泛应用于各个领域。永磁电机和普通电机作为两种主要类型,到底有何区别?今天小编带你一起来了解下:

-

走进前沿新材料10:非晶软磁材料

软磁材料是电力、电子、通讯、智能制造、新能源汽车、和国防工业等多个高新产业和高技术领域发展的核心材料。在材料科学领域,金属的原子排列方式决定其性能边界。传统晶态材料的原子呈现周期性有序排列,而20世纪60年代发现的非晶合金展现出完全无序的原子结构,其低矫顽力、高磁导率的特性引发关注。

-

软磁材料在电机中的应用及种类

一、软磁材料在电机中的应用场景1、定子与转子铁芯作用:形成闭合磁路,引导磁场分布,支撑绕组线圈。要求:高磁导率(降低磁阻)、低铁损(减少发热)、高饱和磁感应强度(提升电机功率密度)。应用实例:异步电机、同步电机、伺服电机的定转子核心部件。

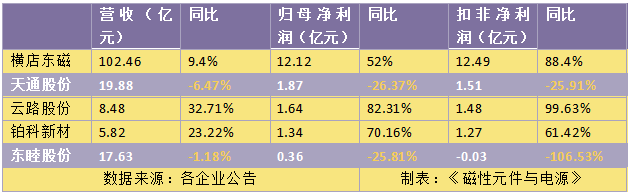

解读磁材企业半年报——需求端变化带来行业新走向

2023年软磁材料行业走向如何?哪些终端领域比较吃香?各家软磁材料企业半年度业绩报或许是一份“参考答案”。

截至8月31日,共有5家软磁材料上市企业公布2023半年度业绩报。《磁性元件与电源》针对五家软磁材料企业的业绩情况进行了简单梳理。

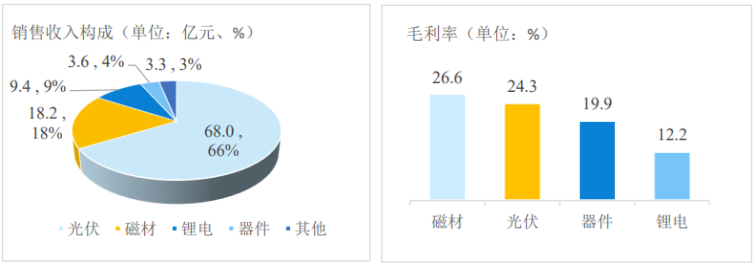

横店东磁:新能源板块已成为企业增长的主引擎

横店东磁2023年半年度报告显示,虽然在软磁材料器件板块的竞争加剧情况,但公司的经营韧性依然十足,业绩贡献稳定;而在新能源板块方面,由于光伏产业高速发展,已成为公司增长的主引擎;锂电产业则聚焦小动力,持续对市场进行渗透。

磁性材料领域,横店东磁在2023年H1实现收入 182,179.90 万元,出货 9.2 万吨,出货量与上年同期基本持平。不过由于销售均价下降,使得收入同比有所下降。相比起软磁材料在下游家电、消费电子等行业复苏乏力的情况,新能源汽车和光伏逆变器领域的出货量则持续提升。

器件领域,横店东磁在2023年H1,实现收入36,163.48 万元,同比略有下降。因为公司振动器件以手机领域为主,故因智能手机出货量的下降而有所下降。公司电感对标行业标杆进行新品开发,提升品质和转换效率,逐步打开新能源汽车和服务器领域的市场。

截至 2023 年 6 月 30 日,横店东磁的磁性材料产业已经具有年产 22 万吨铁氧体预烧料、16.2 万吨永磁铁氧体、5 万吨软磁和2.5 万吨塑磁的产能,是全球规模最大的铁氧体软磁材料生产企业。

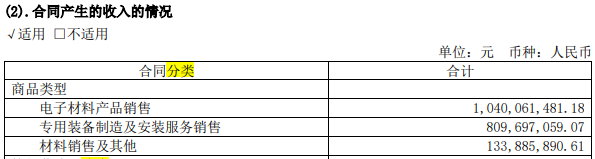

天通股份:电子材料营收占比超50%

报告期内,天通股份从事的主要业务包括电子材料(包含磁性材料与部品,蓝宝石、压电晶体等晶体材料)的研发、制造和销售;高端装备(包含晶体材料专用设备、粉体材料专用设备)的研发、制造和销售。

从天通股份披露的产品营收表格看,报告期内,电子材料产品销售营收合计10.40亿元,占总营收的52%;专用装备制造及安装服务营收8.10亿元,占总应收的41%。

在软磁材料领域,天通股份主要从事软磁材料和软磁材料产品的研发、生产和销售。产品包括锰锌铁氧体、镍锌铁氧体、金属软磁、磁性薄片、一体成型电感等。主要应用领域包含电网、光伏、储能、新能源汽车与充电桩、5G通信、无线充电、UPS、变频空调、轨道交通、绿色照明等领域。

天通股份半年度报告里提到,公司研发生产的高频、宽温低损耗系列铁氧体和高直流叠加低损耗系列金属磁粉芯产品可以全方位的满足高频元器件的要求。公司根据电源的应用研发匹配的软磁材料,帮助电源效率实现最大化,特别是在OBC、储能、AI 算力服务器等领域,配合客户深度开发。

云路股份:产品向光伏、新能源汽车等领域延伸

报告期内,云路股份营业收入同比增长32.71%,主要系报告期内软磁材料产能持续释放,同时不断加大软磁材料市场开拓力度,市场供应能力增强,营业收入大幅增长。

归属于上市公司股东的净利润同比上升 82.31%,归属于上市公司股东的扣除非经常性损益的净利润上升 99.63%,主要得益于营业收入大幅增长、产品毛利率提升同时,精益管理,企业盈利水平进一步增强。

云路股份专注于非晶合金、纳米晶合金、磁性粉末及其制品的研发、生产和销售,产品主要应用于电力配送领域,同时向新能源汽车、5G新基建、轨道交通、数据中心、消费电子、家电、重离子科学领域等下游行业领域延伸。

其中在非晶合金板块,云路股份始终保持国内市场份额的领先地位,掌握了“小流量熔体精密连铸技术”、“极端冷凝控制技术”等极端制造核心技术,充分满足了下游客户的需求。同时着力布局印度、韩国、越南等电力需求旺盛的海外国家和地区。

而在纳米晶合金板块,自2019年量产以来云路着重在新兴行业领域进行市场拓展、逐步替代传统软磁材料如铁氧体等的市场空间,未来软磁材料市场应用前景广阔。

铂科新材:服务器电源、光伏、新能源汽车领域带来盈利增长

报告期内,铂科新材实现营业收入 5.82 亿元,同比增长 23.22%,实现归属于上市公司股东的净利润 1.34 亿元,同比大幅增长 70.16%。

根据铂科新材透露的主要业绩驱动因素包括:

1、基于人工智能技术的爆发式发展带来服务器电源的强劲增长,新能源汽车及充电桩稳步增长,以及光伏稳中有升,合金软磁材料需求持续保持增长。

2、铂科新材持续加大软磁材料高附加值产品的研发和推广力度,提高公司在服务器电源、光伏及新能源汽车等应用领域的市场份额,盈利能力显著提升。

目前,铂科新材生产的金属软磁粉主要有铁硅粉、铁硅铝粉、铁硅铬粉和片状铁硅铝粉末等,其中,铁硅粉、铁硅铝粉主要用于生产公司的金属软磁粉芯产品,铁硅铬粉主要供给下游客户生产一体成型电感。

铂科新材已经成功推出了多个极高集成度的芯片电感系列产品,并于下半年开始进入大批量生产交付阶段。为了加速芯片电感的产业化进程,在产能布局方面,公司持续加速自动化生产线的建设,计划到今年底可实现产能约500万片/月,明年将根据市场需求情况继续 扩充到 1,000-1,500 万片/月,以迎接更多的个性化需求。

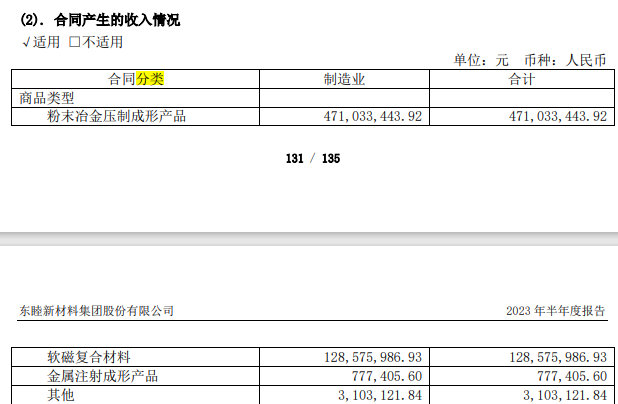

东睦股份:金属磁粉芯替代趋势明显

东睦股份所属行业为软磁材料行业的子行业———粉末冶金(PM)行业。

在新能源领域,东睦股份产品主要为软磁复合材料(SMC)在电力电子上的应用。电力电子所采用的软磁材料主要有软磁铁氧体、金属磁粉芯、非晶纳米晶、硅钢等。

在高端制造领域,东睦股份产品主要应用于汽车(包括燃油汽车、混动汽车和新能源汽车)、家电、消费电子、医疗器械、5G 通讯、芯片电感、计算机等领域。

从东睦股份披露的产品营收表格情况看,报告期内,粉末冶金压制成形产品营收47103万元,占比总营收27%;软磁材料实现营收12858万元,占比总营收7%。

由于金属磁粉芯具有优秀的抗饱和能力和良好的高温特性,正在逐渐替代其他软磁材料,并主要用在PFC 电感、升降压电感、输出滤波电感、功率电感、储能电感等场景,为电力电子的小型化和可靠性提供了有力材料支撑。其应用覆盖了新能源光伏逆变器、新能源汽车、充电桩、有源滤波器、储能、氢燃料电池等领域。

小结:

2023年上半年,需求端变化带来软磁材料行业新的走向。

从各家披露的财报中不难看出,家电、IT 等传统产业需求动力不足,市场持续低迷,致使软磁材料企业营收有所下滑。软磁材料产品需要向高端化、智能化方向寻求突破。向更高端领域转型已成为软磁材料企业的共识。

新能源汽车、光伏发电、通信基站和机器人产业需求旺盛,这些清洁、环保、低碳、高效的新形态能源应用带来了电能变换上的高效、高功率密度以及高频化应用新需求,使得市场对软磁材料的需求持续增长,带动了企业营收增长。

但同时,软磁材料企业也面临着更严峻的竞争。结构性的市场持续低迷加上软磁软磁材料同质化的加剧,软磁材料行业竞争已从原先材料性能优势竞争逐渐转向高效生产的低成本竞争。总之,软磁材料行业处在困难与机遇并存的艰难时期。

732225485

732225485

沪公网安备31011802005013

沪公网安备31011802005013